Эко-карта от Лето банка

Эко-карта от Лето банка

Лето-банк недавно представил свою первую дебетовую карту.

Лето-банк недавно представил свою первую дебетовую карту.

Вместе с партнером в лице компании OOО «Маракуйя Глобал», которая объединяет профессиональных лесничих Банк предлагает держателям карты принять участие в восстанавлении национальных лесных парков России.

Для этого ничего особого делать не нужно: совершайте свои обычные покупки по дебетовой или кредитной карте «Зеленый мир». Лето Банк обещает, что за каждые потраченные 3000 руб будет восстанавливаться одно дерево.

Вот так вот: не кэшбек и бонусы лично вам, а что-то хорошее всему обществу.

Подать заявку можно в режиме онлайн через сайт eco.letobank.ru и в офис подойти уже за готовой картой.

Почему банк этим занимается:

Банк хвалится:

Особенности карты

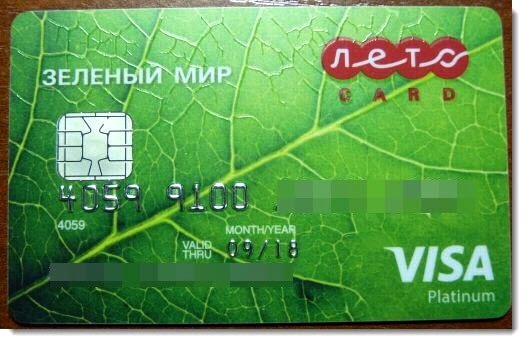

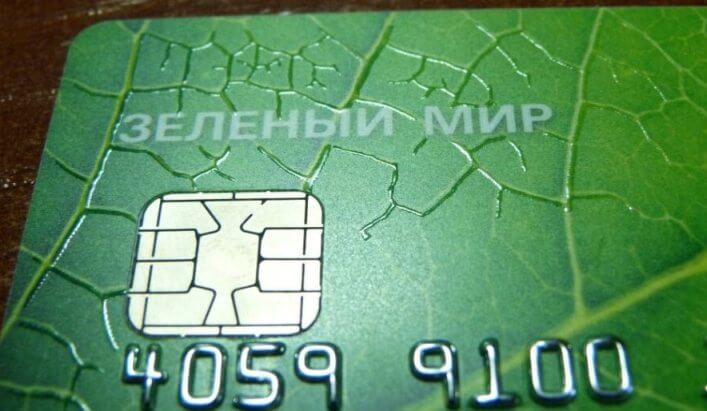

Карта именная, эмбосированная с чипом, Visa Platinum, защита 3Ds. Текстура карты прощупывается, будто это прожилки с настоящего листка: Крупным планом:

Крупным планом:

Для карт с кредитным лимитом предусмотрен лимит от 20 до 500 тыс. рублей и низкая ставка 19,9% годовых. Льготный период аж 2 месяца.

Смс-информирование платное — 49 руб/мес., но обещают два бесплатных месяца обслуживания.

Как это обычно бывает, для платиновой карты обещают «Защиту покупок» на случай утери, кражи или случайного повреждения, «Продление гарантии» (в 2 раза на покупки по карте), «Помощь за рубежом», ну и скидки у партнеров.

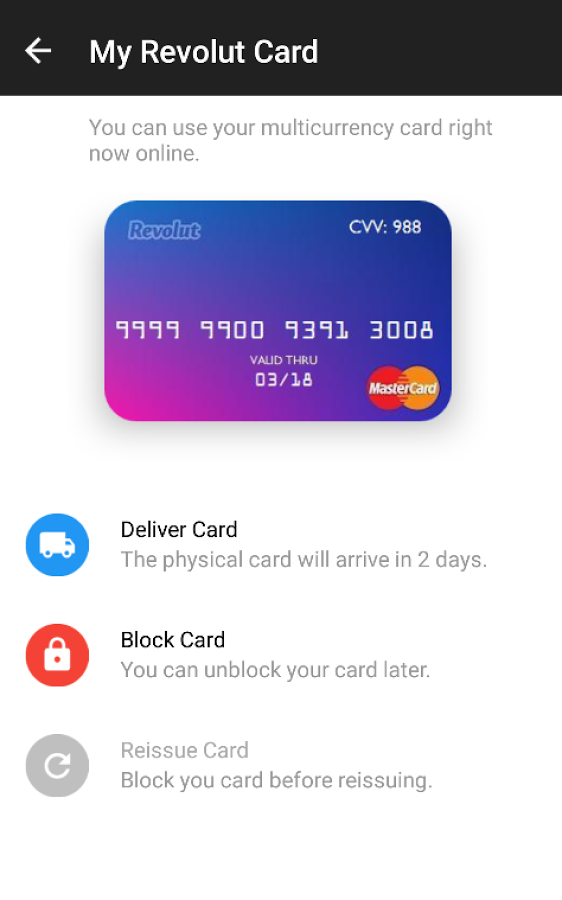

Revolut

Revolut

Британские стартаперы запустили любопытный проект Revolut (revolut.com). Это электронный кошелек с управлением через мобильное приложение.

Британские стартаперы запустили любопытный проект Revolut (revolut.com). Это электронный кошелек с управлением через мобильное приложение.

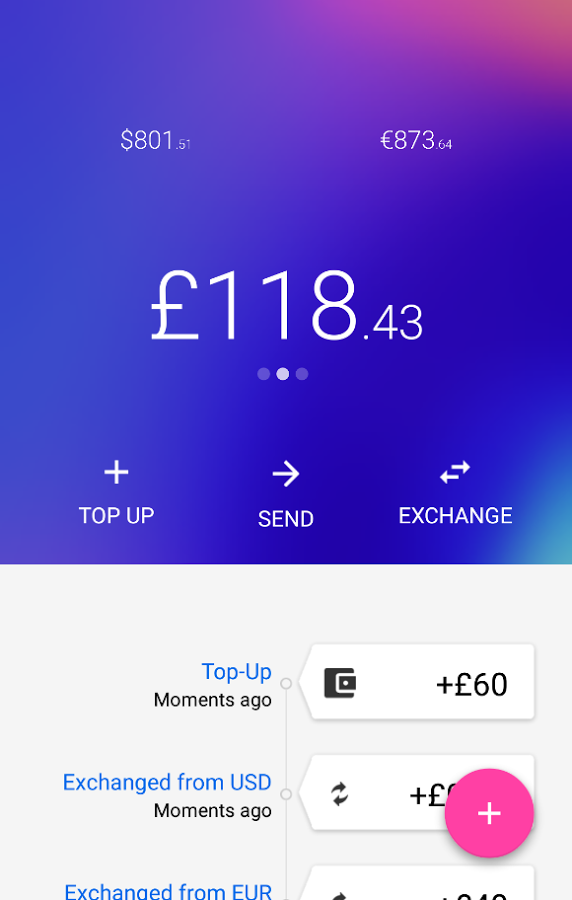

Пользователи получают возможность распоряжаться мультивалютным счетом сразу с тремя разными валютами: доллары, евро и фунты стерлинги (USD, EUR, GBP).

Фишка проекта в том, что конвертация происходит без всяких комиссий, по форекc-курсу. Т.е., пополняете свой любой валютный счёт с банковской карты в режиме онлайн, делаете где-нибудь оплату в другой валюте, а курс для вашей транзакции определяется по текущему биржевому курсу, без откладывания на потом (пусть и висит холд 1-3 рабочих дня), что по словам знающих людей получается очень выгодно.

Скачать приложение: Google Play (для Android) и App Store (iPhone).

Наши выгоды

Для себя кроме выгодных курсов конвертации увидел плюсы в следующем:

- Можно бесплатно заказать пластиковую карту Revolut — в Россию доставят за 10-20 дней, для британцев обещана доставка за 2 дня. Первый год бесплатный, далее неизвестно. Заказ карты прямо из приложения.

С момента моего получения письма из Лондона прошло 3,5 недели, конверт получал на почте. - Вид карты — Mastercard, она с чипом, при этом счет карты считается предоплатным, а значит не нужно уведомлять налоговую об открытии счета за рубежом в соответствии с российским законодательством. У карты английский BIN (первые цифры), может пригодиться, но при этом может и помешать, если на сайтах стоит антифрод: когда ваш IP определяется как российский, а карта английская, оплата может не пройти.

- Бесплатное снятие в любых банкоматах! Нет ограничения по минимальной сумме и количеству снятий. Лимиты:

— 2000 GBP сутки (~208 тыс. руб/3098 долларов по курсу на момент публикации);

— 30 000 GBP в год (эквивалент 3,11 млн. руб./год)

— 5000 GBP за 4 (!) суток (~520 тыс. руб.).

- Моментальная блокировка/разблокировка карты через приложение.

- Бесплатное пополнение с любой карты (в т.ч. с маэстро и с электрона), 3DS\VbV от карты донора не требуется, но если есть, то поддерживается Револютом.

- Дают бонус за друга 5 фунтов, если друг пополнит свой счет на 10 единиц любой из основных валют (возможен бан за злоупотребление, за фейковых друзей).

Кстати, забанить могут и за привязку/оплату сразу с трех банковских карт. - Возможность бесплатно отправить деньги любому человеку на планете по номеру телефона или e-mail.

- Mcc-код 6012 (retail). Данный код такой банк как Тинькофф может штрафовать как «операции в др.кред.орг.», а Авангард наоборот — может дать бонус (и вычтет комиссию за трансграничную операцию).

- Бесплатный вывод средств swift-переводом (Swift-переводы).

Резюмируя, карту называют самой выгодной картой для путешественников. Оно и понятно: закидываешь деньги в режиме онлайн, снимаешь бесплатно по биржевым курсам в банкомате или оплачиваешь свою покупку в тугриках опять же по текущему биржевому курсу. И не нужно думать, какой курс будет через пару дней (когда операция будет проводиться по счету) и какой процент конвертации отхватит ваш банк.

Резюмируя, карту называют самой выгодной картой для путешественников. Оно и понятно: закидываешь деньги в режиме онлайн, снимаешь бесплатно по биржевым курсам в банкомате или оплачиваешь свою покупку в тугриках опять же по текущему биржевому курсу. И не нужно думать, какой курс будет через пару дней (когда операция будет проводиться по счету) и какой процент конвертации отхватит ваш банк.

Да, кэшбека не будет за такой перевод внутри приложения, но тут еще можно поспорить, что выгоднее, «revolut’ционные» курсы валюты или кэшбек 1-1,5% при свободно гуляющем курсе какого-нибудь банка.

Кстати, еще один вариант получения выгоды. Вкладчики Тинькофф Банка могут пополнять свифт-переводом от «революта» свои свежеоткрытые валютные вклады, тем самым получая от Банка +1% бонусом от суммы пополнения. Как кто-то подсчитал, это равносильно +4% к процентной ставке по валютному вкладу. :?

Райффайзенбанк: зарплатная карта

Райффайзенбанк: зарплатная карта

В июле я получил еще одну зарплатную карту — от Райффайзенбанка. Этот банк у меня ассоциируется с чем-то по-немецки основательно серьезным и даже премиальным.

В июле я получил еще одну зарплатную карту — от Райффайзенбанка. Этот банк у меня ассоциируется с чем-то по-немецки основательно серьезным и даже премиальным.

Ранее уже Ирина Неизвестная рассказывала про то, как она получала такую карту и с чем ей пришлось столкнуться (Июньские дебетовки: Татфондбанк и Райф).

Сегодня расскажу о своем опыте оформления, об особенностях обслуживания в банке и о конкретных выгодах клиентов по данному продукту.

Оформление карты

Как и в случае с Совкомбанком (наш обзор Зарплатная карта Совкомбанка) для получения зарплатной бесплатной карты в Райффайзенбанке я подготовил легенду о своем рабочем месте.

И в этот раз она реально пригодилась, в отличии от «Совка», где не спрашивали кто я такой, где работаю и сколько получаю.

Перед оформлением карты меня сразу поставили перед фактом: статус зарплатного клиента даётся при зачислении на счет не менее 25 тыс. руб/мес.

Да, я столько примерно и получаю, — ответил сотруднице банка на вопрос о сумме зарплаты.

— А что, если вдруг меньше придет денег? Что вообще даёт статус зарплатного клиента?

— Вы не сможете получать специальные предложения от банка по получению кредита/кредитных карт.

Ну это не страшно, переживу. :? Сама карта без регулярных перечислений не сразу станет платной — об этом ниже.

Для «Райфа» я назвался журналистом, работающим фрилансером для интернет-издания. Да вот беда, запросили не только название организации, но еще и телефон работодателя.

И хотели отказать в карте без предоставления этих данных.

К такому повороту я не был готов и спасовал, обещал на следующий день предоставить данные, т.к. не могу оперативно связаться с боссом

Подъехать предложили (если мне, конечно, удобно) в центральный офис Красноярска, так понял, что сотрудница просто кого-то заменяла в другом районе города, где я пробовал получить карту.

На следующий день карту я получил, с меня спросили только название организации, мою должность и номер телефона работодателя. Как я и подозревал, никого не прозванивали.

Важно: не обязательно менять свой зарплатный банк:

Вы автоматически становитесь нашим зарплатным клиентом при условии перечисления на счет не менее 25 000 рублей в месяц и указания в качестве назначения платежа «Перевод зарплаты».

Что я собственно и сделал в июле и августе, но на момент публикации статьи еще не получил статус зарплатного клиента, по крайней мере не было ни смс, ни звонков.

Зарплатная карта Совкомбанка

Зарплатная карта Совкомбанка

В Совкомбанке я был трижды в июле:

В Совкомбанке я был трижды в июле:

- Подал заявление на зарплатную карту

- Получил эту карту и пакет документов на следующий день.

- Пришел снять «зарплату», но, к сожалению, ушел без подарков.

Сегодня — обзор «карты зарплатника» и подарков от банка, с которыми я, к сожалению, пролетел.

Несмотря на гордое полное название банка «Современный Коммерческий Банк» для меня Совкомбанк плотно ассоциируется с «совком» и банком для пенсионеров.

Впрочем, реклама, как вы помните, сама вызывает такие ассоциации.

А ведь еще в 2003 году это был Буйкомбанк, а за два последних года в Совкомбанк влились активы банков с непривычными названиями «ДжиИ Мани Банк» и «АйСиАйСиАй Банк Евразия» =)

В офисе обслуживания (пр. Свободный, Красноярск) обнаружил раздаточный материал также под стать пенсионерам-дачникам:

Посевной календарь, пухлый календарь с полезными советами дачникам на весь год и рекомендации для будущих пенсионеров.

Стать клиентом этого банка меня побудило специальное предложение от банка — возможность стать почетным клиентом. Как говорит реклама акции, нужно просто перевести зарплату или пенсию в этот банк.

А как вы знаете, в соответствии со ст. 136 частью 3 Трудового кодекса РФ работник вправе самостоятельно выбрать банк для перечисления зарплаты.

Какие выгоды для клиента?

«Почетный клиент» для банка — ловкое манипулирование словами, вы не сможете на основании выданного «маринкой» комплимента ногой открывать дверь в банк и идти к управляющему на личное обслуживание и вам не предложат там рюмочку коньяка под разговоры о финансовом кризисе и курсе доллара.

Когда мне хотели втюхать голдовскую кредитку банка Русского Стандарта вместо классической то тоже упомянули эту фразу про «почетного клиента», мол, «Почтовой картой» активно пользуетесь. Собрав волю в кулак (легко же расслабиться после таких комплиментов) я спросил о стоимости обслуживания и сразу же отказался от такой «почетности».Почетные клиенты Совкомбанка могут открыть вклад «Золотое время» со ставкой 11,5% или карточный счет «Мой доход» со ставкой 9% годовых.

Вклад открывается на 1 год от суммы 1 рубль, проценты выплачиваются в конце срока. Предложение так себе, т.к. предполагается, что клиент не будет снимать деньги со вклада (можно, но невыгодно). Также деньги должны целенаправленно идти как зарплатные/пенсионные.

А вот что через год? Вдруг вклад пролонгируется на иной вклад, не выгодный или банк закроет его и переведет деньги на счет до востребования?

Номер счета изменится и зарплатные/пенсионные деньги зависнут из-за неверных реквизитов… Не набегаешься с заявлениями к работодателю, мол, исправьте циферки, я, мол, меняю счета как перчатки.

Карточный счет более интересен: 9% годовых, которые действуют в течение месяца после зачисления зарплаты/пенсии, но непонятно, как долго продержится именно такая ставка по счету; бесплатное SMS-информирование; бесплатное обслуживание.

Плюсы в зарплатном проекте есть в подаче документов на кредит: нужен всего лишь паспорт и заявку могут принять даже по телефону, плюс, некая экономия на процентах.

И еще кое-что.

Юникредит: обзор Gold-карты

Юникредит: обзор Gold-карты

![]() Новый банк и новая дебетовка :)

Новый банк и новая дебетовка :)

Как я получал карту, какие выводы сделал облазив сайт банка, с каким трудом искал тарифы и что соблазнительного нашёл в этой дебетовке.

Карты в банке Юникредит все платные, в рамках специальных пакетов обслуживания, но я всё же попытался идти проверенным путем и получить дебетовку через открытие вклада.

Как я оформлял карту

Я пришел в банк, полистал брошюрки и пообщался с сотрудницей, как мне показалось, очень компетентной.

Оказалось, что для того, чтобы стать клиентом банка необходимо открыть текущий счет и приходить на следующий день. Ок, отксерили паспорт, заполнили анкету, предоставили доступ к ИБ (смснуло собщение с логином и паролем). Хотели уговорить завести один из двух пакетов обслуживания.

В Юникредите есть пакеты «Классический» или «Золотой»: с платой 100 или 500 руб в месяц за обслуживание.

Карты в этих пакетах выделяет наличие кэшбека в 1% и бесплатное SMS-информирование, остальные отличия будут ниже.

Голдовская карта бесплатна на первые 3 месяца, но я отказался оформлять (а зря!) — а вдруг война, все дела, вернусь домой, а тут у меня минус 5 тыщ на счету. Нет уж, давайте, мол, вашу бесплатную (навсегда!) дебетовку для вкладчика, открою вам депозит потом.

***

Далее следующий поход в банк, подписал документы, но карту не дали — нету, говорят, не выдают больше (и даже не в курсе этого были, получается).

Ок, решаюсь оформить голдовскую карту (про вклад сказал, что передумал), тем более сотрудница сама объяснила, как делают многие клиенты — пользуются картой пару месяцев, потом закрывают её и оформляют новую.

В этом, конечно, есть небольшая «закавыка». Обычно специальный карточный счет (СКС) закрывается по истечении 40-45 дней. И как можно быть уверенным, что 2,5 месяца пользования картой, дальнейшая блокировка карты и закрытие счета не приведут к появлению комиссии через 3,5 месяца после активации карты?

Думаю, поможет только опыт, чтение форумов или распросы сотрудников банка, потому что нужно доверять, но проверять…

Карта пришла сравнительно быстро. Позвонили, пригласили получить. Вытащил пин-код из конверта, активировал карту проверкой баланса в банкомате.

Я бы хотел рассказать здесь о тарифах по карте, но давайте сначала изучим структуру банковского сайта, для меня это показалось важным. Читать далее