47. М-А-П

47. М-А-П

Тема для Альфы и ПСБ на 03.10.2016 не рабочая.

По настойчивым просьбам и вопросам трудящихся сразу три темы в одной: как обналичить кредитные карты МДМ банка, Альфа Банка и Промсвязьбанка.

МДМ Банк

Банкомат+ИБ — слив на эл.кошельки, удобнее на Элекснет. Но лимит всего 30 тыс. руб/мес.

Платежи в погашение кредитов: ранее был Тинькофф Банк в нуль и тоже с небольшим лимитом, теперь же большинство банков под 0.4% идут.

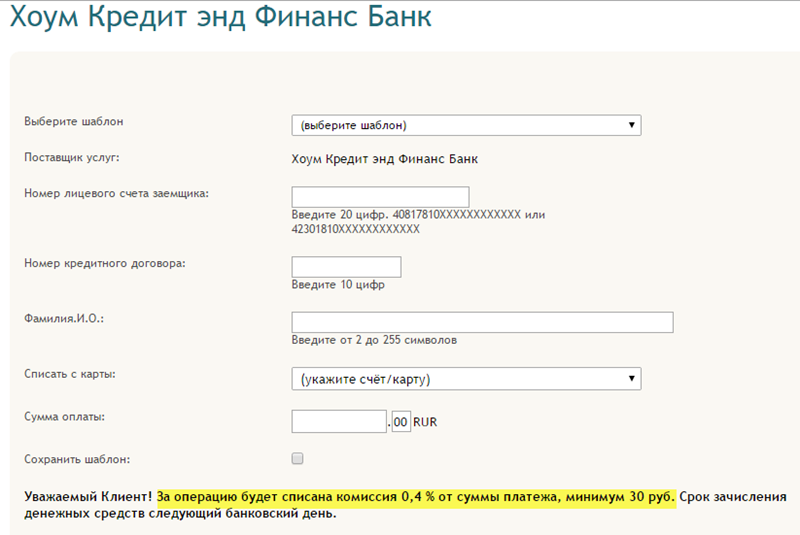

Пример:

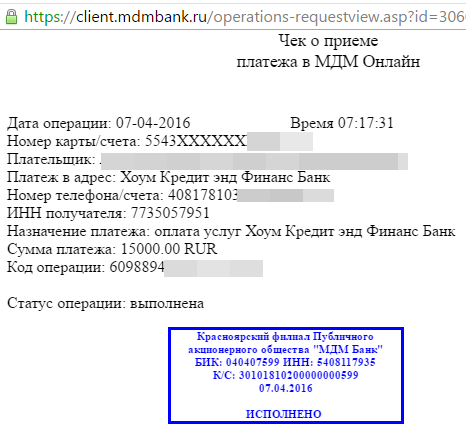

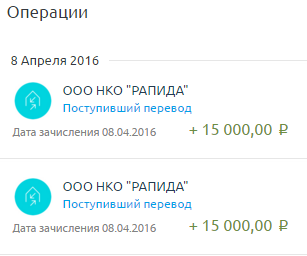

Деньги приходят на след.раб.день:

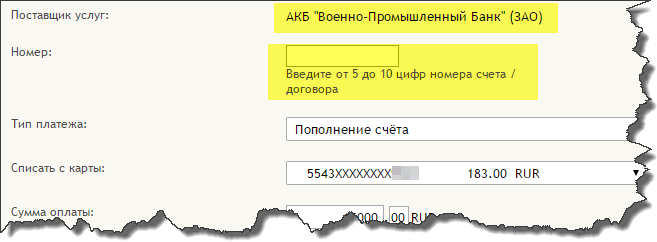

Следует уделить внимание вот этому пункту, погашению на ВПБ:

Такой же платеж через ИБ, но без комиссии. НО такой платеж не проходит на данный момент.

К слову, ИБ ВПБ изменился, там сейчас невозможно найти этот самый десятизначный код (идентификатор!) для пополнения.

У меня был такого плана: 0001560999.

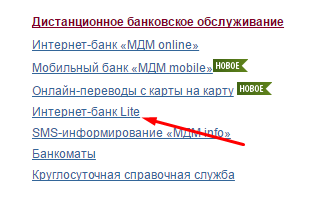

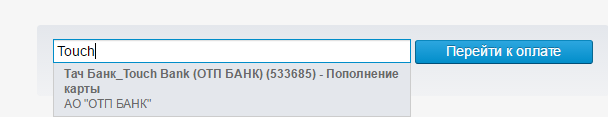

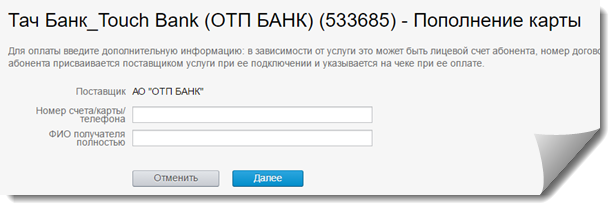

Сам же пользуюсь другим вариантом. У МДМ Банка кроме МДМ-Онлайн есть ИБ на фактуре. И там можно делать переводы на карту Тач-банка.

Найти инфу можно на сайте банка:

К сожалению, это подойдет далеко не всем, т.к. в регионе могут не предлагать подключение ИБ, либо вам попадутся особенные маринки, которые не умеют подключать ИБ.

Так, ранее фактура не предлагалась жителям Москвы, но теперь со сменой региона Интернет-банк Lite остается, значит, есть потенциал и для подключения. Главное, повторюсь, найти толкового специалиста, который умеете подключать услугу, в т.ч. для платежей с кред.счета.

На самом деле, это универсальный способ для фактуры — сливать лимиты моментальными и бесплатными переводами на Тач-банк. В этом ценность Тач-банка. Так сливается и Кукурузный лимит и Европлановый и т.д. (за все банки ручаться не могу).

Это тайна Мадридского двора — многие знают, редко кто озвучивает.

У МДМ банка платежи проходят макс. на 14999 руб на платеж. Ранее (и в др.банках обычно также) платежи шли по крупной сумме сразу.

Лимиты неизвестны, методом тыка обнаружено, что кредитка может перестать сливаться уже скажем на числе 150 тыс. Не важно, на одну карту Тач-банка или на десяток. Т.е., можно предположить, что есть лимит на оплату услугу в фактуре на одного человека.

Важно: нужно дать МДМу прогаситься, отлежать ночь и только потом делать платежи через ИБ.

Альфа банк

Ранее кредитки Альфы сливались обычным манисендом. Потом часть карт перестали таким образом сливаться и пришлось выкручиваться: делать вирт.карты за 49 руб и их уже манисендить, это т.н. 4-ая тема:

blogbankir.ru/obnalichka-za-015.html;rgser54g

Сейчас КК обналичиваются также банальным путем, через ИБ, идем в оплату услуг.

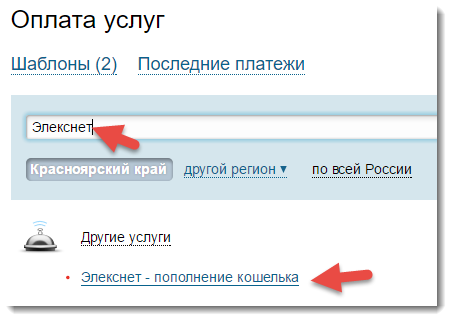

Ищем элекснет:

Что делать далее — знаете.

Update: ввели комиссию 29 руб за платеж на Элекснет.

«Уважаемый клиент! За данную операцию будет списана комиссия в размере 29 рублей (за исключением Пакетов услуг «Он-Лайф», «Максимум» и «А-Клуб»).»

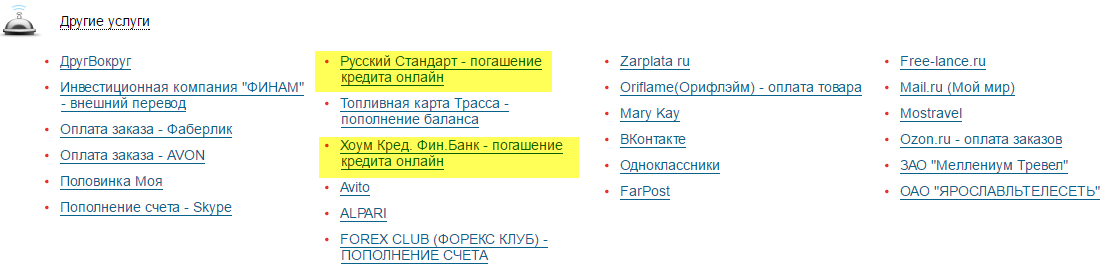

Вообще, хотел бы обратить внимание на эти «Другие услуги»:

Я выделил БРС и Хоум, но сам не проверял.

Насколько помню, в моб.прил. был платеж на Тинькофф Банк.

Важно: нужно дать альфе прогаситься, отлежать кредитным деньгам ночь и только потом делать платежи через ИБ.

ПСБ

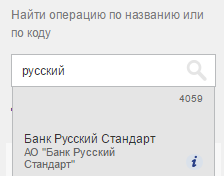

Тут тоже всё просто. Ранее мы выводил КЛ платежами на Тинькофф Банк, с 1 апреля Киберплат отменил эти платежи, теперь можно слить лимит на БРС и на Первобанк.

БРС: код 4059

Нужно указать номер счета и договора. По умолчанию платежи уходят на ФИО владельца счета карты ПСБ. Пульнете на чужой счет — потеряете деньги на недели две.

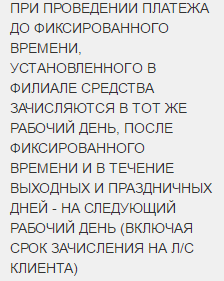

График исполнения:

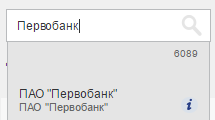

Далее, Первобанк, код 6089.

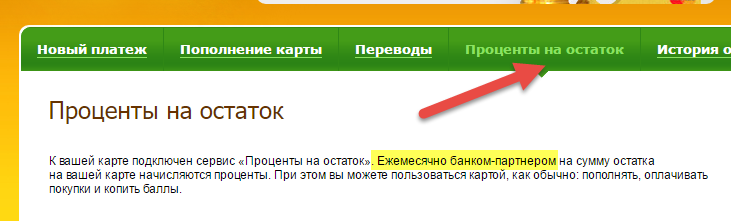

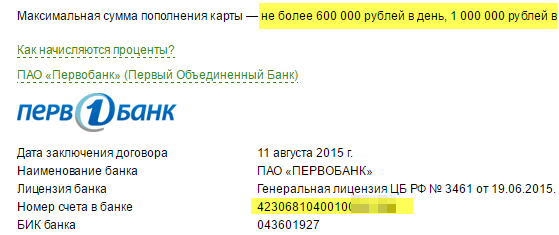

Вы можете иметь счет в этом или скорее всего не иметь, но наверняка знаете, что владельцы карт Кукуруза с подключенной опцией «Процент на остаток» автоматически получают счет в Первобанке.

Чуть ниже можно найти реквизиты счета:

Платеж проходит не сразу, дело в том, что хоть ПСБ и оперативен в отправке платежа в такой близкий по духу банк (ПСБ купил Первобанк), но на отображение баланса по Кукурузе уходит до 1-2 рабочих дней, что зависит в т.ч. и от времени отправки платежа.

Не стоит бояться того, что указывается о возможной комиссии за оплату с кредитных средств. Всё проверено.

Бесполезные «онлайн»-заявки

Бесполезные «онлайн»-заявки

Давайте определимся с терминологией.

Давайте определимся с терминологией.

Онлайн-заявки в сфере банковского кредитования (здесь и далее — ОЗ) — это заявки на получение потребительского кредита или кредитной карты, поданные через интернет.

Иногда понимаются и заявки на увеличение кредитного лимита по карте в режиме онлайн через ИБ/МБ.

Почему банкам может быть интересен инструмент подачи заявок на кредит в режиме online?

- Сокращение времени на обслуживание клиента. По основным паспортным данным можно произвести быструю скоринг-проверку и либо принять предварительное решение по заявке, либо сразу отсечь неподходящих клиентов.

- Удобство для клиентов, скорость получения кредита.

- Увеличение количества заявок на кредиты. Чем больше заявок — тем больше выдач. Иногда клиенты не решаются ехать в офис для подачи заявки, а в случае одобрения поедут наверняка.

- Имиджевая составляющая: всем банкам хочется казаться современными.

Такая ситуация в идеале. По факту же немногие банки готовы выдавать кредит/кредитку по заявке через интернет.

И работают по старинке:

— прозвон клиентов по заявке (консультация, уточнение списка док-в)

— прием документов в офисе

— скоринг/андеррайтинг/проверка (какой-то срок)

— выдача кредита

Бывает, даже не проверяют клиента скорингом! Одобрение формальное, лишь бы загнать в офисы!..

Можно пересчитать по пальцам банки, где онлайн одобряют и онлайн выпускают карты:

Банки с «правильными» онлайн-заявками:

— Русский Стандарт

— Тинькофф

— Ренессанс-кредит

— АйманиБанк (не всегда заявки проходят, нужно перепроверять в калл-центре)

— Альфа-банк

— Банк 2Т

— Авангард

Есть что добавить в этот список? Пишите в комментарии. Читать далее

Банки, которые молчат о ваших кредитках

Банки, которые молчат о ваших кредитках

Когда молчание банка — золото

Априори все банки без исключения работают с бюро кредитных историй. Вся информация о ваших кредитах, — взятая сумма, ежемесячный платеж, срок займа, день платежа, общее количество дней просрочки — всё передается в БКИ. В России несколько БКИ, банки обычно работают с парой крупнейших, например, НБКИ, Эквифакс, Экспириан.

Я уже как-то писал, как получить кредитную историю в кратчайшие сроки без особых затрат: ссылка 1, ссылка 2.

Но вот что интересно, не все банки сообщают о наших с Вами кредитных картах, не делятся информацией о них с БКИ в целом и с другими банками, в частности.

Это может быть связано с особенностями взноса платежей по кредиткам, с особенностями беспроцентного периода пользования кредиткой, да и, в принципе, с тем фактом, что картой могут и вообще не пользоваться.

Мне известно три банка, которые не сообщают по своей воле о Ваших кредитных картах, это Ренессанс-Кредит, Банк Авангард и, по сведениям одного моего знакомого, Банк Уралсиб (согласно другим источникам это неверно), по новой информации, еще и Газпромбанк. Не всегда рассказывает о кредитках Русский Стандарт. Также рекомендую почитать дельные комментарии к теме.

А вам известные подобные банки?

Молчание о «кредитках»: плюсы и минусы.

То, что банки не сообщают о Вашей кредитной карте может быть расценено неоднозначно. Читать далее

Почему банкам выгодны кредитные карты и «льготные периоды»?

Почему банкам выгодны кредитные карты и «льготные периоды»?

Рынок кредитных карт растет бешеным темпом, причем не только из-за желания клиентов получать карты с возобновляемой кредитной линией, для чего не надо каждый раз собирать пакет документов и ждать, одобрят кредит или нет.

Свои плюсы в выдаче кредиток есть также и для банков.

Основной смысл: по кредитным картам можно получить много комиссионных доходов:

— У кредитки обычно платное годовое обслуживание;

А где вы видели потребительский кредит с обязательной платой за его обслуживание? :) Иногда банки расщедриваются и делают льготы по обслуживанию, но отбивают эти льготы чем-то другим — высокой ставкой, высокими комиссиями или в обмен на привлеченных новых клиентов.

— С оформлением кредитной карты клиент привязывается к банку;

Ведь карта продолжит действовать после восполнения лимита, клиент не скажет «ура, я закрыл кредит, досвидос, банк!» Скорее, «класс, я опять могу тратить кредитные деньги на пиво и чипсы, ата-та :)»

Кредитные карты противопоказаны тем, кто не следит за своими финансами и тратит зарплату за пару дней.

Читать далее

Снятие денег в «чужих» банкоматах: правила съема

Снятие денег в «чужих» банкоматах: правила съема

«Снял в банкомате 18 тыс. рублей и с меня взяли около 1400 рублей комиссии!», — жалуется некий Иван в соцсети.

Далее вы узнаете, в чем причина такой немыслимой комиссии и как этого можно было избежать.

В каких случаях при снятии денег в банкомате банки берут комиссию, сколько, на каком основании и как их избежать/снизить издержки, — узнаем в этой заметке.

Но для начала разберемся с ключевыми понятиями.

Но для начала разберемся с ключевыми понятиями.

«Родной» банкомат, — банкомат вашего Банка, там где вы завели карту или её сделали вам в рамках зарплатного проекта.

«Чужой» банкомат, — все, отличные от «родных» банкоматов.

Кредитная карта — карта, по которой установлен некий лимит кредитования по решению Банка, за пользование кредитными средствами нужно платить проценты+годовое обслуживание+комиссии за снятие средств.

Дебетовая карта — карта, на которой хранятся ваши личные средства, в т.ч. зарплатные. Также на подобной карте возможно установление овердрафта, т.е. некого кредитного лимита, за пользование которым нужно платить натекающие % и комиссии за обналичку. Читать далее