Победить банк в суде: две истории про Сбербанк и ВТБ24

Победить банк в суде: две истории про Сбербанк и ВТБ24

Давненько у нас не было историй, как обычные граждане противостоят наглости банков, нарушающих законы и успешно отстаивают свои права в суде. Поехали!

Сегодня в выпуске:

- Слишком вольное трактование 115-ФЗ привело Сбербанк к судебному разбирательству с предпринимательницей из Кирова. Банк в суде проиграл, а клиентка получила моральную компенсацию и штраф за удерживание средств.

- ВТБ24 отобрал у клиентки из Перми кредитный лимит по карте почти в 300 тыс.руб, затем проиграл суд, но отказался исполнять судебное решение, за что получил штраф от приставов, угрозу уголовного преследования должностного лица и в итоге вынужден был подчиниться.

К обеим ситуациям приложены судебные решения.

Ранее в блоге:

»Проигрыш Промсвязьбанка »Как у МДМ Банка отсудили комиссию»Как Тинькофф проиграл суд

Первая ситуация, 19 мая 2016 г. Первомайский районный суд, удовлетворив требования кировчанки, потребительские права которой, как установлено Фемидой, были нарушены, обязал Сбербанк выдать истице деньги — 400 тысяч рублей, удерживаемые на ее счете с января нынешнего года.

Признав действия Сбербанка незаконными, суд постановил: взыскать в пользу истицы компенсацию морального вреда и штраф. Как сообщил юрист Ян Чеботарев, представлявший в процессе сторону истицы, по вступлению решения в законную силу потерпевшая вновь обратится к правосудию с требованием к Сбербанку о компенсации судебных расходов и убытков, причиненных ей за полгода. Всего 120 тысяч рублей.

— Еще в январе Сбербанк заблокировал дебетовую карту моей клиентки — кировской предпринимательницы, которая поначалу даже не предполагая, что придется пройти семь кругов ада, сразу же обратилась с вопросом «почему» сперва на горячую линию, а затем в одно из местных отделений организации. Вначале вопрошая в устной форме, а когда не дождалась внятного ответа, в письменной. В том числе написав заявление на сайте «Сбера».

В местном отделении женщине сообщили, что «карту заблокировала Москва». Столичное подразделение направило вкладчицу в «Процессинговый центр» Санкт-Петербурга, который, якобы, принял решение о блокировке. Там пожали плечами и отправили клиентку снова в Москву. Там фыркнули: разбирайтесь в Кирове — и начался круговорот хождений. Пройдя путь: Киров-Москва-Санкт-Петербург и обратно несколько раз — предпринимательница наконец дождалась ответа.

Лишь в феврале кировское отделение пояснило, что на основании 115 Федерального закона о «противодействии легализации денежных средств, добытых преступным путем» и «противодействии финансирования террористических организаций», банк проводит проверку деятельности вкладчицы, затребовав попутно кучу документов и справок, в том числе и налоговую декларацию за предыдущий год.

Потрясенная подозрениями в собственный адрес о финансировании террористов, предпринимательница доказывала банку, что справку из налоговой сможет принести не раньше апреля, когда сдаются декларации, но услышала в ответ: пишите заявление, закрывайте счет и получайте свои деньги через 45 дней. Тогда терпение вкладчицы лопнуло, и она действительно написала заявление, которое отнесла в суд.

Позицию Сбербанка, озвученную в судебном процессе, я бы назвал «очень забавной». По их мнению, со ссылкой на статьи 4 и 7 Федерального закона 115, он вправе не раскрывать клиенту причину блокировки, равно как и блокировать карту и счет на неограниченный срок без какого-либо судебного решения, — говорит Чеботарев.

Защита же доказала, что банк может самостоятельно для проведения проверки заблокировать движение денег и операций на срок, не превышающий три дня. И, если будет установлено, что операции вызывают подозрение, обратиться в федеральный надзорный орган Росфинмониторинг. Который, в свою очередь, имеет право обратиться в суд для получения разрешения на блокировку. И так как обращения надзорного органа, равно как и судебного решения, Сбербанк представить не мог, действия банка признали незаконными.

Банк на протяжении трех заседаний ссылался на ФЗ «О противодействии финансирования терроризму и легализации денежный средств, добытых преступным путем», правда только в одном ключе, — говорит Ян Чеботарев.

Указывалось, что банк, не объясняя причины вправе заблокировать любую карту и любого гражданина и потребовать объяснений откуда у человека деньги. Ну конечно — откуда? Если в бюджете денег не хватает….

Существо претензий Сбера также сводилось к тому, что женщина слишком много налички снимала. Мы ссылались на этот же 115-фз, говоря, что именно банк должен доказать существо своих подозрений, что банк вправе блокировать операцию только на несколько дней, а не навсегда, что человек, его права и свободы являются высшей ценностью… Ну это меня понесло не туда. В итоге — суд согласился с нами.

Немотивированные подозрения банком человека — не повод лишать его вне рамок судебной процедуры его собственных денежных средств. Читать далее

Банки-партнеры по снятию налички

Банки-партнеры по снятию налички

Обновлено 29.05.2017 //БРС, Бинбанк, обновление по мелочи

Очень заманчиво снимать свои деньги с карты в любом банкомате без комиссий, как предлагают Айманибанк, Тинькофф Банк, Тач-банк и другие.

Очень заманчиво снимать свои деньги с карты в любом банкомате без комиссий, как предлагают Айманибанк, Тинькофф Банк, Тач-банк и другие.

Но покуда есть зарплатные проекты, в которых руководитель организации сам определяет, в каком банке Вы будете получать заработную плату, до тех пор будет проблема нахождения СВОЕГО банкомата, ведь известно, что за снятие средств и просмотр баланса в ЧУЖИХ банкоматах предусмотрена комиссия.

В этой статье вы узнаете про партнерские банкоматные сети, где можно снимать свои деньги по «домашнему» тарифу.

Эта обзор 2013 года, обновленный до сегодняшних реалий, когда про известную сеть ОРС можно забыть: развалилась из-за закона о национальной платежной системе.

Объединение банкоматных сетей различных банков – общемировая практика, позволяющая финансовым организациям расширить сеть устройств, не делая дорогостоящих капиталовложений и не неся дополнительных расходов на содержание и обслуживание терминала.

Обычно, комиссия за снятие в чужом банкомате устанавливается в 1%, но мин. 100 руб (а за раз можно снять зачастую 6-10 т.р.). Стоимость просмотра баланса колеблется от 15 до 60 рублей (подробнее в статье Снятие денег в «чужих» банкоматах: правила съема).

Партнеры

Вначале указывается некий определенный крупный банк, далее — банки-партнёры, в которых установлены льготы по снятию наличных. Запрос баланса не является в большинстве своем бесплатной операцией.

По картам Альфа-Банка можно снять бесплатно: Балтийский банк, Бинбанк, Газпромбанк (можно внести деньги), Московский Кредитный банк, Росбанк, Промсвязьбанк, Россельхозбанк, УБРИР.

Ак Барс: Убрир, ВТБ24. //Может браться комиссия за снятие 0, 0.5 или 0.8% в зависимости от тариф.плана!

Бинбанк: Альфа-Банк, МДМ Банк, Райффайзенбанк, Русский Стандарт, Связь-банк (можно пополнять). Можно пополнять счета Тинькофф Банка без %.

БРС: Бинбанк

ВТБ24: Банк Москвы, Почта-банк.

Газпромбанк: Альфа-банк. Также есть перечень банков-участников корпоративной сети, там комиссия обычно 0,5%, но может быть и нулевая, следует уточнять (Акбарс, БМ, ВТБ24, Лето-банк, Уралсиб).

Почта-банк (ранее Лето-Банк): ВТБ24, Банк Москвы.

МДМ Банк (с ноября 2016 — Бинбанк): Альфа-Банк (также можно и вносить деньги без %), Бинбанк, Восточный Экспресс-Банк, Кольцо Урала, ОТП (только Mastercard!), Промсвязьбанк, Райффайзенбанк. Пруфлинк.

Московский кредитный банк: Альфа-Банк, Райффайзенбанк, РосгосстрахБанк, Юникредит.

МТС-Банк: Сбербанк (по 5 тыс.руб макс.), ВТБ

Открытие: Траст.

Рокетбанк: Открытие, Траст.

Промсвязьбанк: МДМ Банк, Альфа-Банк, Россельхозбанк, банк «Возрождение», Первобанк и банк АВБ. Пруф.

Райффайзенбанк: Бинбанк (можно также вносить деньги), Газпромбанк, МКБ (можно внести наличные), МДМ Банк (можно внести наличные), Россельхозбанк, Росбанк, Уралсиб, Энерготрансбанк, ЮникредитБанк.

Росбанк: Акбарс, Альфа-банк, ВТБ24, Газпромбанк, Райффайзенбанк, Россельхозбанк, Уралсиб. Пруф.

Росгосстрах Банк: Московский кредитный банк, Банк Уралсиб.

Россельхозбанк — Альфа-Банк, Промсвязьбанк, Райффайзенбанк, Росбанк.

Русский Стандарт. Бинбанк

Сбербанк: нет партнеров.

Связь-банк: ВТБ24, Альфа-банк, Бинбанк, Газпромбанк. По картам МИР партнер по снятию без процентов — МДМ Банк.

СМП Банк: Мособлбанк и ИнвестКапиталБанк. Пруф.

УБРИР — Ак Барс, Альфа-банк.

Уралсиб: Банк Москвы, Росгострах, Райффайзенбанк. Также у Уралсиба есть сеть банков-партнеров (39 банков), где за снятие наличных берется комиссия 0.7% от суммы. Список банков-партнеров в pdf.

Юникредит: Московский кредитный банк, Райффайзенбанк, Уралсиб.

Если забыл что-то важное — сообщите, пожалуйста, в комментарии.

Альфа-банк предлагает снятие наличных для Mastercard любых банков до 450 тыс. руб за раз при наличии технической возможности.

Бинбанк и МДМ предлагают снятие наличных по картам без ограничений при наличии технической возможности. Пруфлинк.

ВТБ24 также может предлагать по картам чужих банков снять крупные суммы.

Дебетовки марта

Дебетовки марта

Дебетовки месяца — рубрика, в которой я рассказываю, как посещаю банки и пытаюсь оформить в них дебетовую карту. Пишу с точки зрения «тайного клиента» и аналитика банковских продуктов.

Дебетовки месяца — рубрика, в которой я рассказываю, как посещаю банки и пытаюсь оформить в них дебетовую карту. Пишу с точки зрения «тайного клиента» и аналитика банковских продуктов.

В этот раз я что-то затянул с публикацией обзора (да и апрельского выпуска не будет)…

Ранее: дебетовки января (февраль я пропустил, вместо этого был обзор «Картавклада» от нашей читательницы) и декабря.

В марте я посетил офисы банков СКБ, ВТБ24 и Интеркоммерц. В последнем завести карту не получилось, даже не смотря на то, что в декабре я открыл там вклад. Через минут 20-30 после заказа карты мне позвонили и сообщили, что банк отказывает в выпуске карты — без объяснения причин.

Ок, мне не привыкать.

СКБ

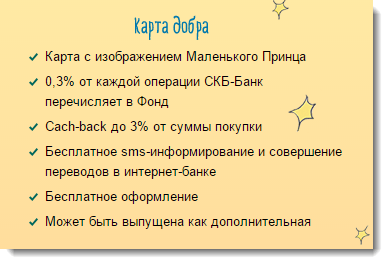

В банке я оформил так называемую «Карту добра», смысл которой в перечислении некоторой суммы с каждой покупки по карте в благотворительный фонд К. Хабенского.Признаюсь, до сих пор ни одной покупки по карте не сделал, как-то не до этого было.

При этом сама по себе карта дорогая в обслуживании: 100 руб./мес., что сравнимо с более выгодными картами других банков (с кэшбеком, процентами и прочими плюшками), поэтому мне либо срочно нужно начинать ей пользоваться либо сдавать обратно.

В СКБ есть три тарифа для дебетовых карт: Стандартный (для всех), Специальный (для зарплатников), Подарочный (для вкладчиков).

Особняком стоит «Карта добра», по ТП «Целевые карты».

Если карта по ТП «Стандартный» стоит всего 100 руб за выпуск, то эта «добрейшая карта» просит за своё обслуживание как я уже сказал аж 100 руб./мес: задрана планка стоимости за кусок пластика.

Казалось бы, за такую стоимость должны быть мега-полезные функции, типа, кэшбек, проценты на остаток, беспл.межбанк и может быть еще какие-то плюшки (сравниваю с Автокопилкой — 95 руб/мес. и Tinkoff black — 99 руб/мес.).

Но из всего этого тут — только кэшбек 1%, причем 0,3% уходит в Благотворительный Фонд Константина Хабенского, «который оказывает помощь детям с онкологическими и другими тяжелыми заболеваниями головного мозга».

Это необычная карта, она обладает удивительным свойством – дарить добро! Каждый раз, расплачиваясь этой картой, вы делаете доброе дело: часть средств от суммы покупки […] идет на помощь тем, кто остро нуждается в нашей поддержке. А поскольку у добра есть свойство возвращаться, то по карте предусмотрен выгодный cash back: процент от суммы покупок вернется на карту клиента.

Т.к. карта оригинальная и непростая, я решил оформить именно её.

Обслуживание меня в принципе устроило, на вопросы были даны нормальные ответы, но на вопросе о курсе конвертации за валютные покупки сотрудница «потерялась» и подсказка из зала (читай — по телефону) была слабенькой.

Почему спрашивал про курс — потому что по карте возможен кэшбек 3% за покупки за рубежом (может и просто валютные покупки на сайтах). Сотрудницы банка сошлись на том, что курс конвертации определяется банком, не завися от курса ЦБ РФ (не знаю, стоит ли им доверять в этом) и я потерял к карте интерес, потому что конвертация с конским курсом просто убьет все прелести кэшбека.

Плюс, вспоминая свою поездку с картой Visa «All Inlcusive» Промсвязьбанка вообще зарекся использовать «визы» для валютных покупок.

Карту СКБ Банка я получил сразу же. Интернет-банк не хотел подключать мотивируя высокой стоимостью в 600 руб. Но меня обрадовали: как раз в начале марта была отменена комиссия за подключение ИБ под названием «Банк на диване».

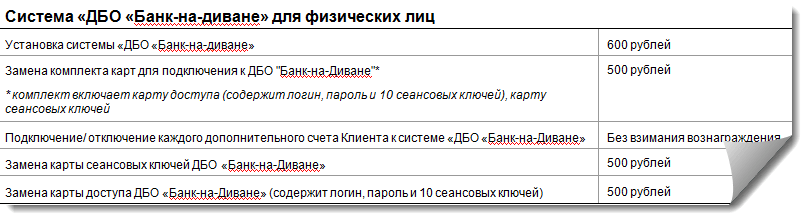

Тем не менее на сайте до сих пор лежат следующие тарифы:

Возможно, тариф остался прежним, просто ввели такую строчку:

Как бы то ни было, мне обещали полную бесплатность ИБ, что обычно в нормальных банках и так гарантируется. Я получил доступы к ИБ через вот такую карту доступа (логин/пароль/10 сеансовых ключей, которые мне еще не пригодились):

и карту одноразовых ключей, видимо, тут те же пароли, только 60 штук:

Сам ИБ, адресная строка которого ясно дает понять, что используется ДБО BS-Client (такое же ПО используют ГПБ, Связь-банк, МТЭБ, ИТБ и другие):

Тарифы на межбанк — 0,3%, мин. 30, макс. 300 руб, причем внутрибанковские переводы на другого человека стоят столько же.

Несмотря на то, что я не пользовался картой, комиссия за обслуживание не списывалась еще: как прописано в тарифах, до факта совершения первой транзакции комиссия не берётся.

Тарифы на карту я нашел в меню банковские карты. На 15 стр. тарифов (копия в блоге) была найдена эта самая «Карта добра». Оказывается, СКБ не любит зачисления по номеру карты (манисенд/трансфер) и штрафует за это комиссией 1%. А вот межбанковские переводы — пожалуйста, зачисляйте.

Не радуется банк и обратному трансферу, с карты в другой банк, комиссия в этом случае будет 2%, мин. 100 руб.

Лимит на снятие наличных — 100 тыс.руб/сутки, 500 тыс.руб/месяц. Выдача средств в кассе банка — 0,1% от суммы, но бесплатно, если не работает банкомат при отделении.

Кэшбек по карте начисляется ежемесячно с 15 по 18-ое число, макс.сумма — 3000 руб/мес. Смс-информирование предоставляется бесплатно.

На руки я получил документы: «Заявление-оферта о заключении договора на эмиссию и обслуживание международных банковских дебетовых карт», «Заявление на периодический перевод денежных средств» в Фонд Хабенского (в размере 0,3% от суммы операций в ТСП) и распечатку ТП «Целевые карты» — «Карта добра», в котором, что интересно, были меню:

13.4.1: Открытие счета карты — без взимания вознаграждения

13.4.2 Эмиссия карты — без взимания вознаграждения

и лишь на второй странице, которую мне не распечатали было указано:

13.4.9. Обслуживание карты — 100 руб./мес.

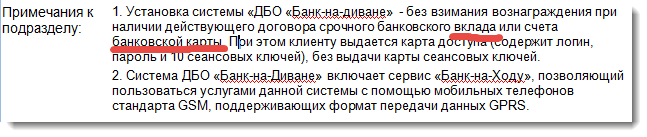

К слову, владельцы обычных карт СКБ Банка тоже могут получать кэшбек. В глубинах сайта я нашел Условия проведения рекламной акции «Спасибо за покупки!» в период с 01.11.2014 г. по 30.06.2015 г.:

Можно иметь любую карту и получать 1% кэшбека (3% — за пределами России) за расчеты в следующих категориях:

Одно но, участники акции должны быть «получателями услуги «SMS-информирование»». А эта услуга платная — аж 90 руб/мес.!

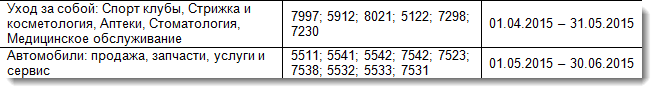

И, внимание, еще сюрприз от жадного банка: защита 3Ds не работает без подключенного SMS-информирования.

Вот ответ банка на претензию клиента:

ВТБ24

Долго не мог собраться сходить — отпугивала стоимость обслуживания дебетовок. Но в комментариях блога как-то указали, что новому клиенту могут выдать некую розовую бесплатную карту. Ок, еще пару месяцев и я собрался проверить это.Долго ждать своей очереди в офисе не пришлось. Я сообщил, что хочу стать клиентом банка: открыть счет и получить доступ к интернет-банку «Телебанк». О своих целях высказался почти что заправду, но туманно, типа, я журналист и пишу о банках.

Это, думаю, заметно изменило традиционное обслуживание — молодая сотрудница суетливо оформляла документы и когда отходила к принтеру, всегда поясняла: «сейчас подпишем бумаги такие-то». Так разнервничалась, что даже забыла выдать мне некий конвертик с логином для интернет-банка (пароль пришел в смс). Поэтому для запроса логина пришлось звонить в контакт-центр Банка и просить сообщить мне его.

Что касается карты — так меня спросили, нужна ли мне карта и после моего одобрения показали небольшую презентацию карт ВТБ24. Но у них опять же была высокая стоимость, отчего я сказал, что мне тогда карта не нужна, дайте мол, мне только доступ к ИБ. После этого, неожиданно, сотрудница сказала, что мне будет выдана моментальная базовая карта к моему Мастер-счету.

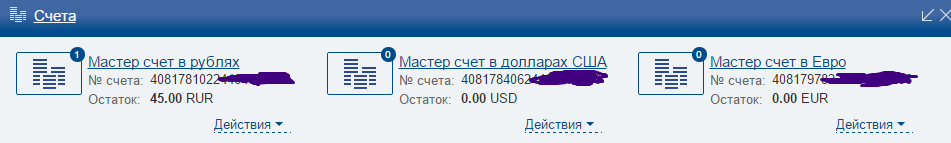

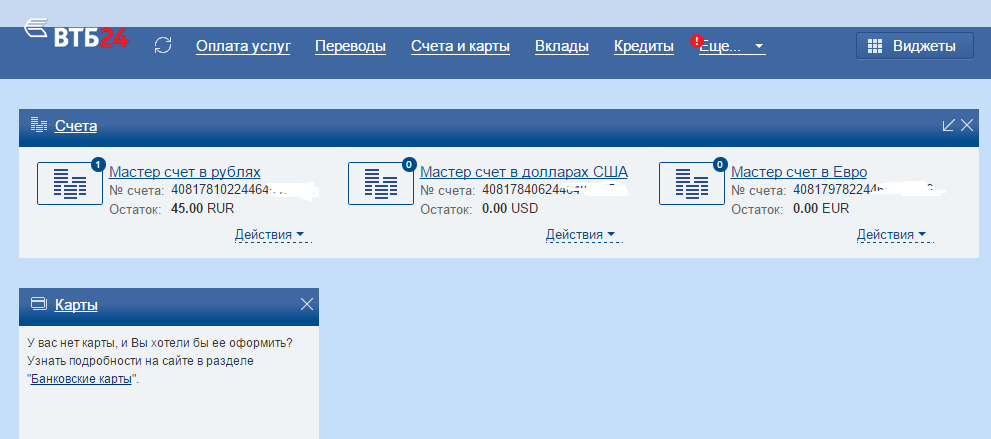

Иначе говоря, открываются несколько Мастер-счетов в разной валюте

и к одному из них, рублевому, прикрепляется карта моментальной выдачи, из условий ДКО:

Базовая карта – Банковская карта к Мастер-счету в рублях РФ, выпущенная Банком на имя Клиента в обязательном порядке без взимания комиссии в рамках Пакета услуг, является базовой картой соответствующего Пакета услуг. В течение действия Договора у Клиента постоянно действует базовая карта Visa Classic Unembossed Instant Issue к Мастер-счету в рублях РФ, оформленная в рамках Базового пакета услуг.

Из Приложения № 9 к Правилам предоставления и использования банковских карт ВТБ 24, откуда я этот текст скопировал, также следует, что…

Собственно, узнать тарифы, почитать про базовый и другие пакеты банковских услуг ВТБ24 можно здесь.

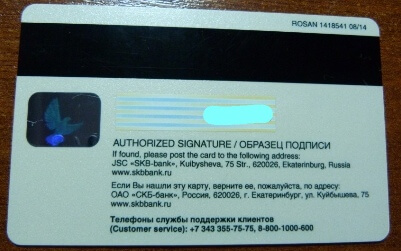

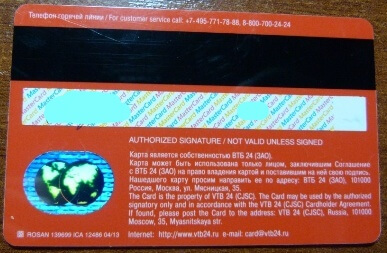

А вот фото той самой розовой неименной карты моментальной выдачи карты с бесплатным обслуживанием. У меня сложилось впечатление,что сотрудница её и за карту-то не считает:

При этом карта чипованная, позволяет оплачивать услуги в интернете.

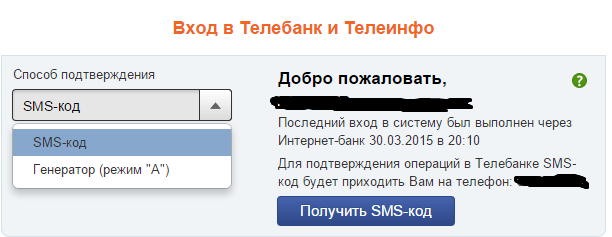

На сайте ВТБ24 сразу три ссылки на ИБ:

Не всякий обыватель сообразит, что ИБ ТКБ — это для клиентов Транскредитбанка, присоединенного к ВТБ24, «Банк Клиент онлайн» — ИБ для юр.лиц. А нам нужен именно Телебанк.

Вход в ИБ требует логин+пароль и разовый смс-пароль или код, полученный неким генератором в режиме «А»:

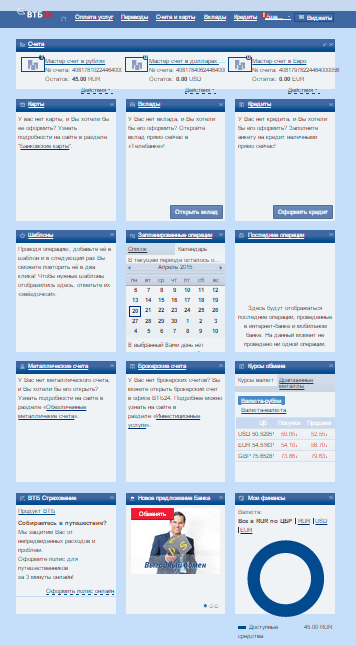

Телебанк встретил меня простыней из 12 блоков, похожих на виджеты в современных ИБ, но без возможности их двигать, только удалять:

Убрав не интересные для меня квадратики «Кредиты», «Вклады», «Календарь», «Брокерские счета» и пр., оказался ни с чем, т.к. даже карт у меня якобы нет:

В Телебанке я изучил только переводы внутри банка и межбанк.

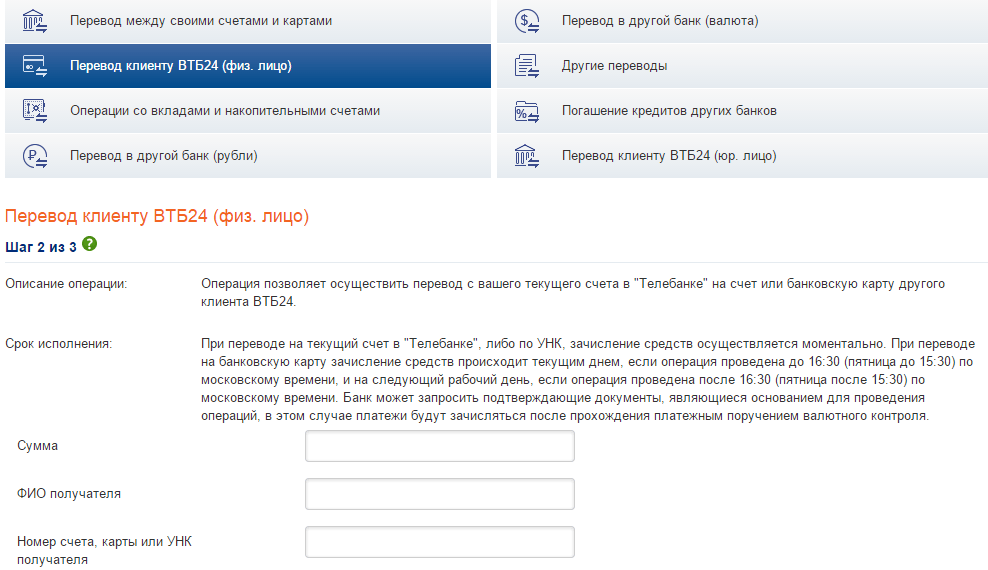

Переводы на карту ВТБ24:

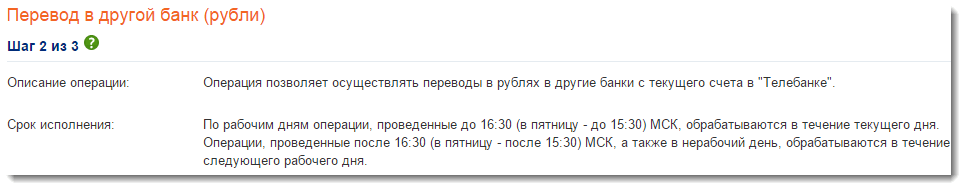

и межбанк:

Замечу, что предусмотрены даже валютные переводы.

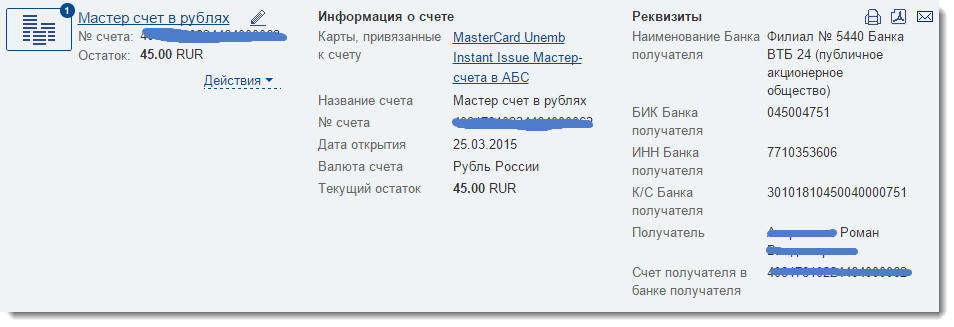

С главной страницы по клику на «Мастер счет в рублях» моментально открывается окно с реквизитами счета:

Очень удобно, что вверху справа предлагаются услуги сохранения данных в pdf, распечатки и отправки на e-mail.

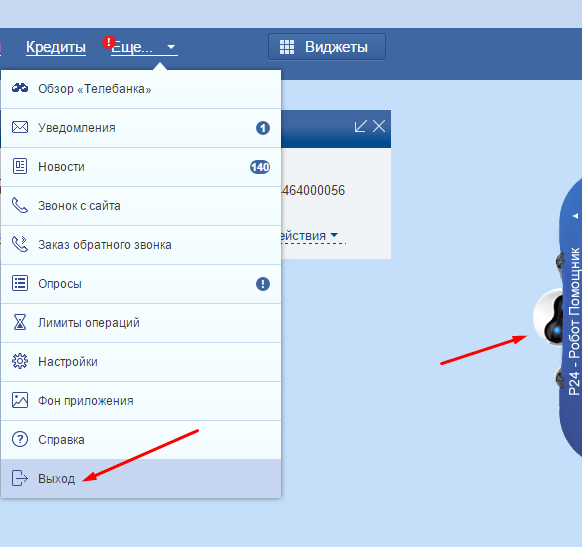

Я не сразу нашел «выход», он был запрятан в настройках.

Но зато сразу обнаружил робота

Для меня были любопытны тарифы на межбанк в Телебанке.

Переводы между физлицами бесплатны. Если перевод идет на организацию или ИП внутри Банка, то берется 0,6% (мин. 20, макс. 1000). И точно такой же тариф действует на отправку куда-либо внешним переводом, будь то физ. или юр.лицо.

Подводя итоги

Впечатления. В обоих банках — СКБ и ВТБ24 меня устроило обслуживание. Правда, в СКБ было время обеда и за моей спиной скопилось много людей, от вкладчиков до гастарбайтеров и сотрудница быстро-быстро работала, чтобы не задерживать. В ВТБ24 на обслуживание могли повлиять мои слова о цели открытия счета, но в любом случае, я ушел довольный.

Цена обслуживания. СКБ — жадный банк с не особо конкурентоспособными условиями, но для тех, кто хочет и кэшбек 0,7% получать и на благотоворительность автоматически скидываться — пойдёт. Карта ВТБ24 мне ничего не стоит и это радует.

Очередное выяснение, кто же лучше по ДБО

Очередное выяснение, кто же лучше по ДБО

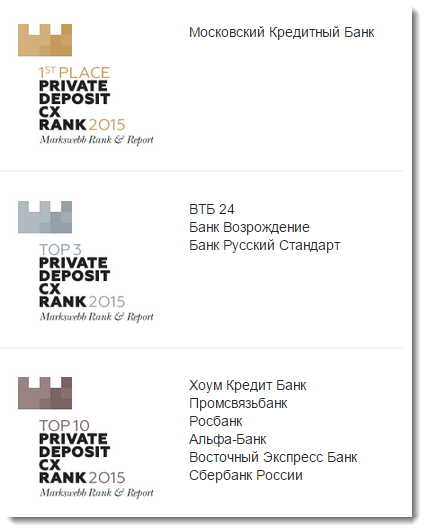

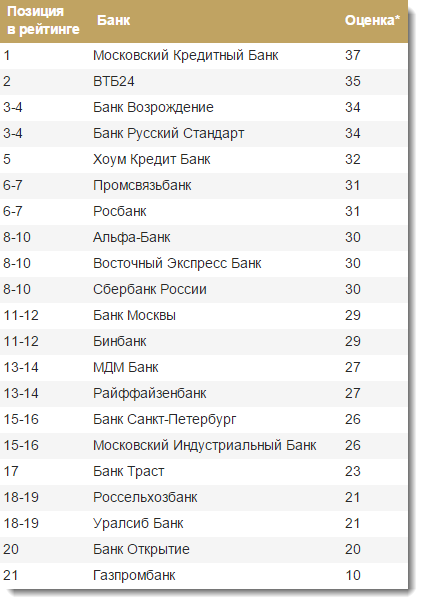

Ознакомился с любопытным исследованием агентства Markswebb Rank & Report под названием «Private Deposit CX Rank 2015».

Ознакомился с любопытным исследованием агентства Markswebb Rank & Report под названием «Private Deposit CX Rank 2015».

Аналитическое агентство MRR несмотря на название является российским, а специализируется на исследованиях, аудите и консалтинге в области развития эффективных интернет-продуктов. Агентство в рамках исследования изучило возможности ДБО банков для открытия вклада, получения информации и совершения операций по вкладу, в т.ч. закрытия счета.

Полгода аналитики — наверняка была проделана огромная работа.

Но у меня вызвало недоумение, что в списке 21 банка не было таких банков, известных своим дистанционным обслуживанием как Авангард, Тинькофф Банк, Связной Банк, Айманибанк (как раз недавно обсуждали его проблемы с дистанционным закрытием вкладов), ну и Интерактивный банк запишем.

Вообще думаю, что без ТБ выборка банков нерепрезентативна. Глупо не включать в свои исследования реально дистанционный банк с одним офисом на всю страну. Где дебетовую карту, достаточную для получения доступа к ИБ доставляют курьером, а вклады можно открывать/закрывать/пополнять не сходя со своего дивана.

Видимо, такая выборка была сделана исходя из объёма привлеченных вкладов по России. Тогда логичнее назвать исследование как «ТОП-20 банков РФ: дистанционное обслуживание вкладов».

На этом заканчиваю свое праведное возмущение и обращаюсь к выводам исследования.

Упомянуты следующие банки:

Альфа-Банк, Банк Москвы, Банк Санкт-Петербург, Бинбанк, Банк Возрождение, Восточный Экспресс Банк, ВТБ24, Газпромбанк, МДМ Банк, Московский Индустриальный Банк, Московский Кредитный Банк, Банк Открытие, Промсвязьбанк, Райффайзенбанк, Росбанк, Россельхозбанк, Банк Русский Стандарт, Сбербанк России, Банк Траст, Банк Уралсиб, Хоум Кредит Банк.

Возможности дистанционного открытия вкладов

Возможности дистанционного открытия вкладов

Большинство исследованных банков (19 из 21) предлагают своим клиентам открывать вклады через интернет-банк. Заметно меньшее количество банков предлагает возможность открытия вкладов через другие дистанционные сервисы – 6 банков через мобильный банк (Альфа-Банк через мобильные приложения дает возможность открывать только накопительные счета, но не срочные вклады) и 6 банков через банкоматы или терминалы.

Только 2 банка из 21 – Банк Уралсиб и Газпромбанк – не имеют функций открытия вкладов ни в одном из каналов дистанционного обслуживания клиентов.

Аналогично только 2 банка из 21 – Московский Индустриальный Банк и Сбербанк России – предлагают своим клиентам возможность открывать вклады и в интернет-банке, и в мобильном банке, и в банкоматах/терминалах.

Возможности дистанционного возврата средств с вкладов сильно различаются в зависимости от банка и от конкретного вклада в банке. Только у 10 банков из 21 для вкладов без автоматической пролонгации срока предусмотрено автоматическое перечисление средств вклада на текущий счет или дебетовую карту клиента. При этом только два банка – Росбанк и Банк Русский Стандарт – предлагают клиентам возможность в интернет-банке отключить автоматическую пролонгацию.

Возможности дистанционного возврата средств с вкладов сильно различаются в зависимости от банка и от конкретного вклада в банке. Только у 10 банков из 21 для вкладов без автоматической пролонгации срока предусмотрено автоматическое перечисление средств вклада на текущий счет или дебетовую карту клиента. При этом только два банка – Росбанк и Банк Русский Стандарт – предлагают клиентам возможность в интернет-банке отключить автоматическую пролонгацию.

У 11 банков из 21 в интернет-банке есть функция досрочного закрытия вклада.

Оценки потребительского опыта вкладчиков. Это субъективный опыт обслуживания вкладчиков через ДБО по некой идеальной модели. Шкала от 0 до 100:

Оценки потребительского опыта вкладчиков. Это субъективный опыт обслуживания вкладчиков через ДБО по некой идеальной модели. Шкала от 0 до 100:

Ну теперь вы понимаете, наверное, как раздаются различные ярлыки знака качества… Берем несколько банков, проводим интернет-опрос 3 тыс. человек, глубоко общаемся с фокус-группой в 20 человек и хоп, имеем победителей:

ФИН-апрель 2014

ФИН-апрель 2014

Закреплённая на весь апрель тема

У нас новая тема месяца — ФИН-апрель 2014.

У нас новая тема месяца — ФИН-апрель 2014.

Всё как всегда, я пишу здесь краткие Финансовые Интересные Новости и Вы пишите – но уже с оплатой.

Каждая полезная и интересная новость из мира финансов, карт, банков, платежных систем будет оплачена в размере 30 рублей на ваш личный счёт в аккаунте и вы сможете вывести их куда пожелаете.

Ранее: ФИН-март — ФИН-Февраль — ФИН-Январь. Также оплачивается ваш полезный специфичный опыт (делайте в комментарии пометку “из личного опыта” для получения бонуса).

За собой оставляю исключительное право на отбор новостей для данного блока, бонусы получат лишь те, чьи новости были здесь продублированы. Вы сомневаетесь, нужна ли конкретная новость? А подумайте, рассказали бы Вы об этом своим друзьям, знакомым, которые пользуются банк.картами, платежными сервисами?

Уважаемые комментаторы, чтобы подписаться на комментарии (все-все комменты будут приходить на ваш e-mail) нужно либо оставить сообщение, либо под формой комментариев нажать кнопку “подписаться без комментариев”.

update: 30-04-2014

Начнем традиционно: кто даёт максимальный кэшбек за оплату по карте.

В апреле Ренессанс-кредит за оплату Прозрачной картой даёт кэшбек 10+1% (макс. 1000 руб) за аптеки и оптики. Пруфлинк.

В апреле Ренессанс-кредит за оплату Прозрачной картой даёт кэшбек 10+1% (макс. 1000 руб) за аптеки и оптики. Пруфлинк.

Уже известно, что в мае 50% от суммы оплаты будет даваться за оплату в торговых точках с кодом 5814 — Fast Food Res. (Предприятия быстрого обслуживания). Макс.сумма кэшбека — 500 руб. Пруфлинк.

В июне кэшбек 10+1% будет даваться за покупки авиа- и жд-билетов. Об этом сообщил vladimir_777.

МСС: 4511 Airlines, Air Carriers (авиакомпании, авиаперевозчики), 4411 Cruise Lines (круизные линии), 4112 Passenger RailwaysX (пассажирские железные дороги), 3000-3299 Airlines (авиалинии). Пруфлинк.

ТКС Банк даёт 5% кэшбека по карте Tinkoff Black, сообщил pravdolud:

ТКС Банк даёт 5% кэшбека по карте Tinkoff Black, сообщил pravdolud:

Животные (MCC: 5995)

Кино (MCC: 7829, 7832, 7841)

Музыка (MCC: 5733, 5735)

Фото / Видео (MCC: 5044, 5045, 5946, 7332, 7333, 7338, 7339, 7395)