Секреты стоимости платежей с помощью банковских карт

Секреты стоимости платежей с помощью банковских карт

Отличный материал был опубликован на mobile-review.com про стоимость эквайринга,

детали Interchange Fee и комиссии платежных систем.

Не мог не отрепостить, оригинал здесь. Разумеется, в материале есть спорные моменты,

но для этого место в комментариях.

Что ни день, то новости, которые заставляют усомниться, что в тех или иных ведомствах работают профессионалы. Например, глава Федеральной антимонопольной службы, или попросту ФАС, Игорь Артемьев заявил, что его служба готова провести проверку платежных систем Visa и Mastercard по подозрению «в дискриминации малого и среднего бизнеса при сборе комиссии за обслуживание».

Что ни день, то новости, которые заставляют усомниться, что в тех или иных ведомствах работают профессионалы. Например, глава Федеральной антимонопольной службы, или попросту ФАС, Игорь Артемьев заявил, что его служба готова провести проверку платежных систем Visa и Mastercard по подозрению «в дискриминации малого и среднего бизнеса при сборе комиссии за обслуживание».

В частности, об этом ФАС просит общественная организация «Опора России», по их мнению, платежные системы берут за обслуживание крупных компаний 1.5%, а с небольших компаний – 2.5%. Артемьев отреагировал на обращение вот так:

«Это заявление в ФАС. С удовольствием. Будет одно из любимых дел».

После этого выпуска, думаю, каждому станет понятно, почему идея ФАС, мягко говоря, не имеет ничего общего с реальностью и как образуются тарифы на обслуживание. Но перед этим расскажу другую историю.

Моя работа зачастую заключается в том, что ко мне приходят люди, занимающиеся бизнесом, и им нужно решить ту или иную задачу. Разброс запросов очень большой: кому-то не хватает знаний в BTL, кто-то ищет совета в ассортиментной политике или закупках, каждый раз это что-то новое. Но первые несколько встреч – это всегда ликвидация безграмотности, объяснение базовых принципов работы рынка, которые зачастую не имеют никакой специфики, являются установленными правилами игры со стороны государства.

Очень редко попадаются люди, не имеющие пробелов в своих знаниях, с ними можно комфортно работать с первой встречи. Например, в одном из розничных проектов участвует бизнесмен, имеющий большой опыт за плечами, но никогда не работавший с физическими лицами, он занимался оптовым направлением и добился больших успехов. Тема эквайринга оказалась для него настолько в новинку, что пришлось убить полдня на объяснение базовых моментов, а также того, почему ему не удастся схитрить и снизить комиссию за приемы платежей с банковских карт. Я даже не поленился и записал те вопросы, которые возникли, так как они типичны и возникают у разных людей время от времени, вот они:

- Почему я не могу зарегистрировать свои магазины в банке по категории, где комиссия ниже?

- Почему стоимость комиссии в интернет-магазине для меня будет почти в два раза выше, чем в обычном розничном магазине?

- Какая разница, где выпущена банковская карта или где платит человек, это не должно сказываться на комиссии банка или платежной системы, это же те же самые деньги!

Вопросы логичные, и на них можно ответить очень коротко, сказав, что так устроен рынок, либо углубиться в механизм эквайринга, чтобы не возникало недопонимания и того, что вас кто-то грабит. Очень часто люди, понимающие эти моменты, все равно делают вид, что происходит грабеж среди бела дня, и начинают давить на платежные системы, чтобы они снизили ставки обслуживания.

Один из последних примеров – это обращение ассоциации компаний интернет-торговли в Минпромторг, в АКИТ считают, что эквайринг для обычных и онлайн-магазинов должен стоить одинаково, сегодня для первых это 1.4-2% в зависимости от типа магазина и оборота, для вторых – 2-3.5%. По мнению Александра Федорова, наилучшей ставкой межбанковской комиссии может быть 0.2-0.3%. При этом есть отсылка к опыту ЕС, Австралии и США, где ставка законодательно ограничена таким порогом. На мой взгляд, со стороны АКИТ это лукавство, они выполняют свою задачу по улучшению условий для онлайн-магазинов, для этого ассоциация и создавалась. Лукавство заключается в том, что межбанковская комиссия является только одной из составляющих эквайринга, и без понимания того, как работает система, все рассуждения о ней бессмысленны.

Надеюсь, что после этого текста вы будете точно знать, почему комиссия банков по обслуживанию премиальных карт выше, почему отличается стоимость платежей для продавца в онлайне и обычной рознице. Надеюсь, что вы также начнете осторожнее относиться к словам про дискриминацию, грабеж малого бизнеса и тому подобной риторике, которая присуща скорее политикам, но не профессионалам, работающим и живущим в рынке.

Стоимость эквайринга – как устроены платежи

Эквайринг – это прием платежей платежных карт для оплаты товаров или услуг, слово является калькой с английского acquire (приобретать). Банк, который принимает такие платежи, называется банком-эквайрером, он предоставляет торговой точке POS-терминал для проведения платежей, для онлайн-магазинов дает программное обеспечение, в котором осуществляются платежи. Как правило, все банки-эквайреры входят в мировые платежные системы, основными являются Visa и Mastercard.

Эквайринг – это прием платежей платежных карт для оплаты товаров или услуг, слово является калькой с английского acquire (приобретать). Банк, который принимает такие платежи, называется банком-эквайрером, он предоставляет торговой точке POS-терминал для проведения платежей, для онлайн-магазинов дает программное обеспечение, в котором осуществляются платежи. Как правило, все банки-эквайреры входят в мировые платежные системы, основными являются Visa и Mastercard.

Не так важно, в каком банке вы получили свою карту, он может совпадать с банком-эквайрером в точке продаж, а может и отличаться. Платежная система является связующим звеном, она проверяет данные вашей карты, наличие баланса и возможность платежа. Иногда банк-эмитент карты и банк, принимающий платежи, совпадают, но на том, как работает эквайринг, это практически не сказывается.

В каждой стране эквайринг устроен одинаково, отличаются ставки платежных систем, а сама транзакция или операция для торгово-сервисного предприятия рассчитывается, как правило, как процент от суммы платежа. Иногда вводят минимальный порог транзакции, когда обработка платежа ниже определенной суммы будет стоить таких-то денег. Наверняка вы часто сталкивались в Европе или США с тем, что у вас отказываются брать карточку, если ваш платеж меньше 20 долларов или евро, это порог отсечения для таких операций. Для торговца невыгодно принимать карту, так как платеж банку за операцию в этом случае будет слишком велик и съест всю его прибыль. Не во всех странах отказ в приеме карт легален, зачастую это повод обратиться в контролирующие органы. Читать далее

Переводы в соцсетях: прорыв среди p2p-переводов

Переводы в соцсетях: прорыв среди p2p-переводов

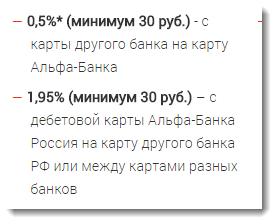

Что делать, если у меня деньги на карте Альфа-банка, а срочно нужно перевести закинуть деньги другу на карту Сбербанка? Переводить за 1,95%? Выпытывать реквизиты для отправки не быстрого межбанковского перевода? Бежать снимать кэш, далее закидывать на свой сбер и перекидывать?

Теперь есть моментальное и бесплатное решение для моментальных расчетов при ряде условий.

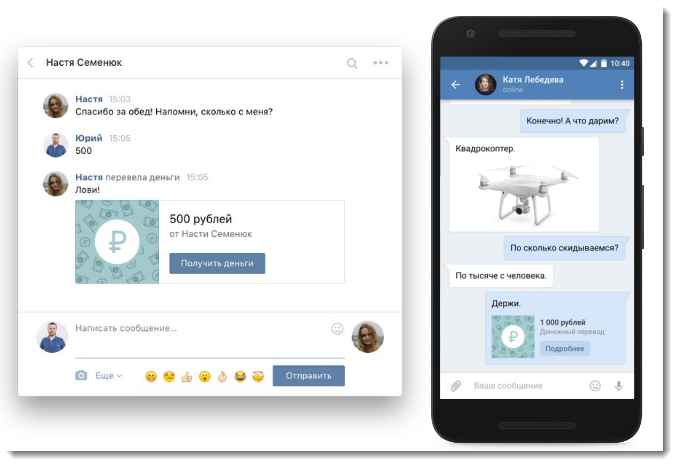

Недавний ввод функционала денежных переводов в «Одноклассниках» и ВКонтакте просто уложил возможных конкурентов на лопатки.

Судите сами: обычные с2с или p2p-переводы стоят в банках 1.5-2% комиссии. Пополнение карты банка через собственные сервисы стоит обычно от нуля до 1.5%.

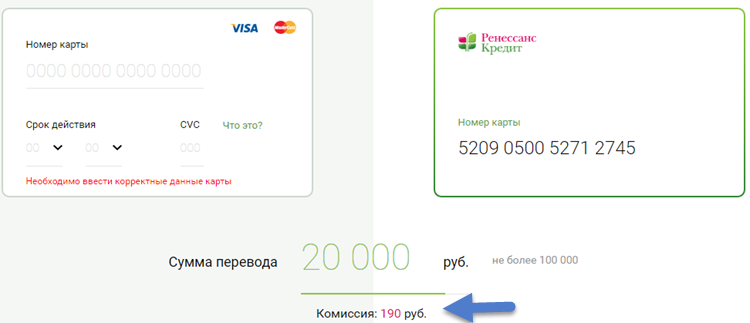

Пример Альфа-банка: почти 2% за перевод по номеру карты куда-либо

Даже банальный перевод с карты на карту внутри Сбербанка, но между разными регионами обходится в 1% комиссии.

И вдруг в Одноклассниках появляется (в начале февр. 2016) функционал переводов с карты на карту своим друзьям с уникальной акцией, которой пока не видно конца: нулевая комиссия для переводов с карт Mastercard и всего 1% для карт Visa.

Следом появился сервис от ВКонтакте (сент. 2016). Я уверен, такие акции — это прорыв, после которого участники банковского рынка должны задуматься о снижении комиссий.

Переводы с карты на карту: особенности «манисенда»

Переводы с карты на карту: особенности «манисенда»

Статья-список годовой давности, решил дополнить и освежить. Обн. 12.11.2016

Не зная всех тарифов по каждой из своих банковских карт часто можно попасть впросак.

Поговорим сегодня об особенностях приёма/отправки переводов Moneysend/Visa Transfer (с карты на карту).

Комиссия может ждать нас там, где мы её не ждали, если не знать всех тарифных нюансов.

К примеру, если через некий сервис (банкомат/интернет) перевести средства с дебетовой карты Промсвязьбанка на (кредитную/дебетовую) карту банка Авангард, то свою комиссию отщипнут и ПСБ, и Авангард.

ПСБ — 1%, мин. 50 руб.

Авангард — 0.5%, мин. 30 руб.

Ей богу, для дешевизны перекидывания денег проще снять в одном банке и положить в другом.

Как не попасть в такую неприятную ситуацию и подстелить «заранее соломку»? Составляем табличку.

Банки, которые берут комиссию за входящий перевод по номеру карты

Вот так закинешь на карту деньги… и не досчитаешься, т.к. банк взял комиссию за прием средств:)

- Авангард (0.5%, мин. 30 руб.)

- СКБ Банк (1%)

- Кредит Урал Банк (1%+30 руб)

Банки, с карт которых лучше не манисендить

Речь, конечно, идет про дебетовые карты, т.к. по кредитным наверняка комиссии больше.

Т.е., мы делаем перевод с конкретной карты через сторонний сервис, а банк за это берёт комиссию:

- Авангард (1%, мин. 30 руб.)

- ББР Банк с 10.10.2012 — 1%, мин. 30 руб.

- Лето банк (3.3%, мин. 300 руб). Исключение — бесплатная дебетовка к «Сбер.счету», комиссия не берется.

- Промсвязьбанк (1%, мин. 50 руб)

- Тинькофф (для сумм менее 3000 руб или более 150 тыс. руб в расчетный период/либо более того лимита, что установлен клиенту).

- БРС

- Убрир (1%)

- Уралсиб (0.9%)

- МТС Банк (0,3%, мин. 30 руб)

- МКБ (?)

- МИнБ ?

- Мегафон-карта (1,99%)

— предоплаченные карты платежных систем: Qiwi (2%), Яндекс-Деньги (3%+45 руб)

Читать далее

ФИН-март 2014

ФИН-март 2014

Закреплённая на весь март тема

Зима позади, у нас новые интересности и новая тема месяца — ФИН-Март 2014.

Зима позади, у нас новые интересности и новая тема месяца — ФИН-Март 2014.

Всё как всегда, я пишу здесь краткие Финансовые Интересные Новости и Вы пишите – но уже с оплатой.

Каждая полезная и интересная новость из мира финансов, карт, банков, платежных систем будет оплачена в размере 30 рублей (Киви/Кукуруза/ТКС/WMR).

Ранее: ФИН-Февраль — ФИН-Январь, ФИН-декабрь. Также оплачивается ваш полезный специфичный опыт (делайте в комментарии пометку “из личного опыта” для получения бонуса).

За собой оставляю исключительное право на отбор новостей для данного блока, бонусы получат лишь те, чьи новости были здесь продублированы. Вы сомневаетесь, нужна ли конкретная новость? А подумайте, рассказали бы Вы об этом своим друзьям, знакомым, которые пользуются банк.картами, платежными сервисами?

Уважаемые комментаторы, чтобы подписаться на комментарии (все-все комменты будут приходить на ваш e-mail) нужно либо оставить сообщение, либо под формой комментариев нажать кнопку “подписаться без комментариев”.

update: 01/04/2014 (переводы ПСБ)

Прошлый месяц был насыщен новостями.

- ТКС ввёл новые лимиты для пополнения через партнеров+изменил внешний вид ИБ;

- АйманиБанк стал многим невыгодным из-за своих комиссий, и кто-то уже спешит распрощаться с ним, но, говорят, у алтайцев скоро будет что-то заманчивое;

- Кукуруза сделала огромный шаг вперёд, став принимать платежи с Visa, запустив бесплатный сервис «вирт.карта Visa» и масштабировав проект по кредитованию своих карт с банком ТКС на всю Россию.

- Теперь еще и Связной грозится вернуть изрядно потрёпанную и не такую выгодную Универсальную карту, и даже с манисендом:

Услуга уже тестируется успешно внутри банковской сети, в ближайшее время будет выведена в интерфейс для клиентов, когда мы убедимся, что все работает как надо.

- А у портала Банки.ру прошла церемония «Банк года ’13». И как-то так совпало мнение моё с Ильёй (11..11..11):

«Кроме ожидаемых и заслуженных 2 призов Ренессанса остальное какой-то бред»

А что Вы нашли нового и интересного в этом месяце? Читать далее

ФИН-июль 2013 из ваших рук

ФИН-июль 2013 из ваших рук

Всё, как и раньше — интересные и нам и Вам Финансовые Интересные Новости (ФИН), за этот месяц — пишите в комментарии, заполняйте поле с e-mail’ом, его вижу только я. За каждую полезную новость — 30 руб (QIWI/ЯД/ТКС/WM), самому активному и полезному доп.бонус.

Всё, как и раньше — интересные и нам и Вам Финансовые Интересные Новости (ФИН), за этот месяц — пишите в комментарии, заполняйте поле с e-mail’ом, его вижу только я. За каждую полезную новость — 30 руб (QIWI/ЯД/ТКС/WM), самому активному и полезному доп.бонус.

Пожалуйста, читайте комментарии перед написанием чтобы не повторяться.

P.S. Если не хотите получать обновления комментариев на свой электронный ящик — уберите чекпойнт внизу формы комментариев «Оповещать меня о новых комментариях по e-mail»

Update.

Итак, куча комментов к заметке, а также спама, а также препирательств, но выцепим же крупицы новостей, чтобы понять, что интересного произошло в июле, а также отметим лучших комментаторов. Читать далее